LIC बनाम SIP कौन बेहतर है आपके लिए?

निवेश का सही चुनाव आपके वित्तीय लक्ष्यों और जोखिम उठाने की क्षमता पर निर्भर करता है। अक्सर निवेशक LIC (Life Insurance Corporation) और SIP (Systematic Investment Plan) के बीच भ्रमित होते हैं। यहां दोनों का विस्तृत विश्लेषण है ताकि आप सही निर्णय ले सकें।

1. LIC जीवन बीमा और बचत का संयोजन

LIC का मुख्य उद्देश्य जीवन बीमा प्रदान करना है। यह एक Risk Coverage और Savings Plan का मिश्रण है। इसमें नियमित प्रीमियम भुगतान के साथ एक निश्चित राशि परिपक्वता के समय मिलती है।

फायदे

- जीवन बीमा प्रीमियम धारक की मृत्यु पर Nominee को सुरक्षित राशि मिलती है।

- Tax Benefits सेक्शन 80C और 10(10D) के तहत टैक्स छूट।

- गैर-बाजार आधारित इसमें बाजार के उतार-चढ़ाव का असर नहीं होता।

- मैच्योरिटी पर गारंटीड रिटर्न निश्चित रिटर्न मिलता है।

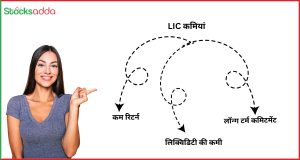

कमियां

- कम रिटर्न औसतन 5-6%।

- लिक्विडिटी की कमी मैच्योरिटी से पहले निवेश निकालने पर नुकसान।

- लॉन्ग टर्म कमिटमेंट समय से पहले प्रीमियम बंद करने पर पॉलिसी बेनिफिट्स में कटौती हो सकती है।

2. SIP म्यूचुअल फंड में निवेश का तरीका

SIP एक ऐसा तरीका है जिसमें आप नियमित अंतराल (मासिक, त्रैमासिक) पर म्यूचुअल फंड में निवेश करते हैं। यह बाजार आधारित निवेश है जो Wealth Creation के लिए बेहतर है।

फायदे

- उच्च रिटर्न लंबी अवधि में 8-12% या इससे अधिक रिटर्न।

- लचीलापन निवेश को रोका, बढ़ाया, या घटाया जा सकता है।

- पावर ऑफ कंपाउंडिंग समय के साथ निवेश का बड़ा फायदा।

- डाइवर्सिफिकेशन विभिन्न एसेट्स में निवेश कर जोखिम को कम किया जा सकता है।

- आसान निकासी आप कभी भी निवेश बंद कर सकते हैं।

कमियां

- बाजार आधारित बाजार के उतार-चढ़ाव का प्रभाव।

- नो गारंटीड रिटर्न रिटर्न पूरी तरह से बाजार के प्रदर्शन पर निर्भर करता है।

3. LIC और SIP मुख्य अंतर

| पैरामीटर | LIC | SIP |

|---|---|---|

| उद्देश्य | जीवन बीमा और बचत | वेल्थ क्रिएशन |

| जोखिम | बहुत कम | मध्यम से उच्च (बाजार आधारित) |

| रिटर्न | 5-6% | 8-12%+ (लंबी अवधि में) |

| लिक्विडिटी | कम (मैच्योरिटी के पहले कठिन) | अधिक (कभी भी रोक सकते हैं) |

| टैक्स लाभ | सेक्शन 80C और 10(10D) | ELSS में 80C के तहत लाभ |

| लचीलापन | सीमित | अधिक |

4. आपके लिए सही विकल्प कौन सा है?

LIC

- यदि आप जीवन बीमा और गारंटीड रिटर्न चाहते हैं।

- छोटे और सुरक्षित वित्तीय लक्ष्यों के लिए।

- जोखिम से बचने के लिए।

SIP

- यदि आप उच्च रिटर्न के लिए जोखिम उठाने को तैयार हैं।

- लंबी अवधि के बड़े लक्ष्य जैसे रिटायरमेंट प्लानिंग या बच्चों की उच्च शिक्षा।

- नियमित और लचीले निवेश के लिए।

5. LIC और SIP का संयोजन सबसे अच्छा तरीका

LIC और SIP दोनों को मिलाकर निवेश करना सबसे अच्छा विकल्प हो सकता है।

- LIC जीवन बीमा और सुरक्षा के लिए।

- SIP संपत्ति निर्माण और लंबी अवधि के उच्च रिटर्न के लिए।

उदाहरण

अगर आप 10,000 रुपये मासिक निवेश कर सकते हैं, तो इसे इस तरह विभाजित करें:

- 4,000 रुपये LIC में।

- 6,000 रुपये SIP में।

यह रणनीति आपको वित्तीय सुरक्षा और धन संचय दोनों का लाभ देगी।

निष्कर्ष

LIC और SIP दोनों के अपने फायदे और सीमाएं हैं। सही विकल्प चुनने के लिए आपको अपनी वित्तीय स्थिति, निवेश उद्देश्य और जोखिम सहने की क्षमता का आकलन करना होगा।

- यदि आप जोखिम-मुक्त और गारंटीड रिटर्न चाहते हैं, तो LIC चुनें।

- यदि आप लंबी अवधि में उच्च रिटर्न चाहते हैं, तो SIP बेहतर है।

- एक संतुलित रणनीति अपनाने के लिए दोनों का मिश्रण आपके लिए सबसे उपयुक्त हो सकता है।